「運転資本」=売掛債権(売掛金等)+棚卸資産-仕入債務(買掛金等)という算式、経営論になじみのある方ならば見覚えがある方は多いと思います。

単純な算式ですが、その意味合いは直感的にわかりにくく、きちんと理解されていない方も多いように思います。

そこで本記事では、この算式の意味合い、ひいては「運転資本」が何者なのか?なぜストックするべき資金であるのか?を図を交えて解説していきます。

◇目次

「売掛債権+棚卸資産-仕入債務」は、売上入金までの出金額を表現している

端的に説明すればこの式は、売上が入金するまでの出金額を表現しています。「売掛債権+棚卸資産」の箇所がまだ入金していない仕入総額、「仕入債務」の箇所がその仕入の内支払を猶予されている金額を意味します。

式を各部分に分解しながら解説していきます。

「売掛金+棚卸資産」の部分は、将来の売上入金の元と言える残高

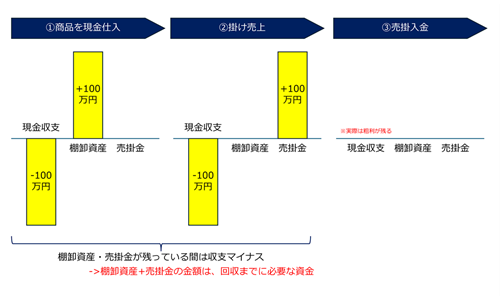

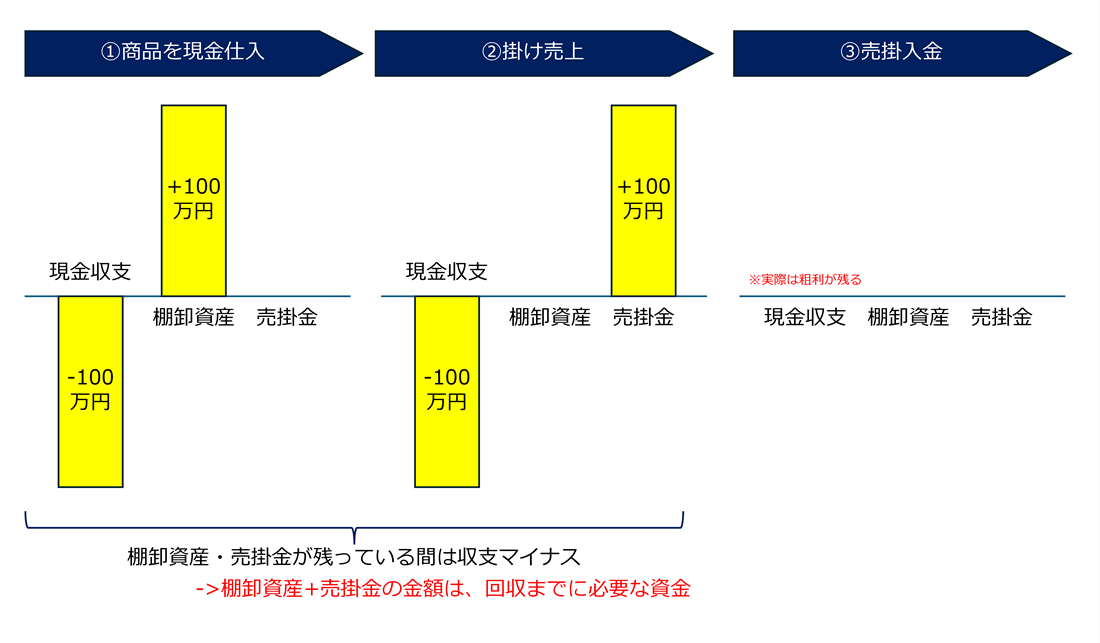

例えば売上入金100万円を目指すとすると、初めに商品を100万円仕入れ(粗利は無視します。以下同じ。)、これが在庫100万円となります。売掛金+棚卸資産=0+100万円=100万円の状態です。

これら在庫を無事100万円で掛け売りしたとします。売掛金が100万円増加し、在庫が100万円減少します。売掛金+棚卸資産=100万円+0=100万円で、合計額としては変化がありません。

この間の出来事として、売上は100万円計上されていますが、未回収の売掛資産が増加しただけで資金収支としては100万円のマイナスです。この売掛残高が回収されて消滅するまでに必要となる現金は100万円(=売掛金+棚卸資産)です。これが、売掛金+棚卸資産=必要資金とされる所以(ゆえん)です。

「買掛金」の部分は、必要資金=「売掛金+棚卸資産」のうち支払を猶予されている残高

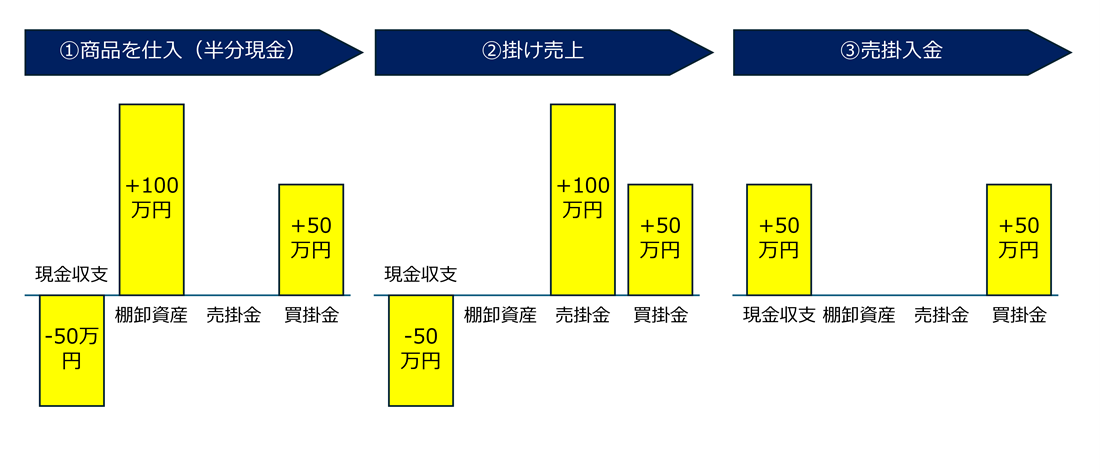

以上のように、現金仕入れしている場合は売掛金+棚卸資産の金額が丸々入金までの資金収支となります。しかし実際には仕入サイドも掛け仕入となっている業態が多く、その場合は買掛残高分だけ資金収支上はプラス(既に仕入れたが支払っていない残高)となります。

具体的には、棚卸資産を100万円仕入れたとしても、半金半手などで50万円のみ現金支払であれば、その時点での資金収支はマイナス50万円に抑えることができます。こういったメカニズムを反映して、運転資本の計算上は仕入債務はマイナス項目として評価します。

下図でもわかる通り、粗利を無視した場合、現金収支は常に「売掛金+棚卸資産-買掛金」に一致していることが把握できます。

複数の売上・仕入サイクルでも、資金収支の仕組みは同じ

以上のように、一連の売上・仕入サイクルを回して売上金を回収するまで、資金収支は常に「売掛金+棚卸資産-買掛金」に一致していることが分かりました。

実際の事業活動では複数の売上・仕入サイクルを同時・継続的に行いますが、この性質はすべてのサイクルに当てはまることであるため、全社的に見ても「売掛金+棚卸資産-買掛金」を必要手元資金=運転資本と評価することが出来ます。

運転資本は売上に連動して必要資金が変動するため、金融機関の支援を取り付ける必要性が高い

上述のことを用いれば、例えば決算書上に売掛金・受取手形残高が3億円、棚卸資産が2億円、買掛金・支払手形が2億円計上されている場合、3+2-2=3億円が取引回転のために必要な手元資金と計算できます。

もちろんこの金額(3億円という算出結果)は仕入に充てる資金であるため、別途人件費や家賃などの固定費支払のための資金は必要です。しかし、運転資本は売上増減に連動して必要資金が変動する点では、固定費資金とは明確に異なる性質を持っていると言えます。この性質が、運転資本をあえて別の資金需要と区別して把握する必要があり、また多くの会社が運転資本を短期資金として融資を受けている主な理由です。

売上は季節や景気の流れにより上下動しているため、必要資金量も固定費支払に比べコントロールしにくいのが一般的です。特に売上が増加していく局面では先立って多くの運転資本が必要となります。早めに金融機関に相談し、運転資本融資を取り付ける動きが必要といえるでしょう。

入金サイトが長いほど、支払サイトが短いほど、必要資金(売掛債権+棚卸資産-仕入債務)が増える

入金サイトが長い場合、売上債権は決算書上に数ヶ月分積み上がることになります。例えば3ヶ月分の売上債権を積上げるためには、3ヶ月分の売上に相当する商品を先に仕入れなければならず、必要資金も回収サイトが1ヶ月だった場合に比べて3倍必要となってしまいます。

逆に、仕入債務の支払サイトが長い場合はその分資金収支はプラスに影響します。同じく例えば3ヶ月分の仕入債務を計上できる場合、3ヶ月分の売上に相当する商品を資金収支ゼロで入手でき、あわよくばその商品を先に現金化することも出来る可能性もあります。

こういった性質から、入金サイトの長期化・支払サイトの短期化は資金繰りの危うさ、逆に言えば借入残高の増加に直結する経営課題となりがちです。資金繰りが厳しい会社様においては、一度資金サイトの見直し交渉の余地がないか、確認をしてみるとよいでしょう。

売上増加局面では運転資本は増加し資金需要は増える。逆に売上が減れば資金は戻る。

上でも述べた通り、売上が右肩上がりになれば、先に多額の仕入資金が必要となり、短期資金需要は一気に跳ね上がります。受注をとっても仕入れる金がない、買掛金を払えない、黒字倒産、、、とならないように金融機関との連携を厚くしておくことをオススメします。

逆に景気のあおりなどを受け売上が厳しい会社においては、運転資本は徐々に減少していきます。つまりこの局面では仕入出金が減る一方で売掛金は以前の売上水準で入金してくるため、一時的に資金は余裕ができることになります。とはいえ一時的な現象であることは間違いないため、その還流資金を元手に早めに対策を打ち、売上減少に歯止めをかける施策を急ぎましょう。

(ちなみに)当社は管理会計に強みを持つコンサルタントです。ぜひご相談/ご依頼ください。

当社では、大小様々な会社様に対して管理会計のコンサルティングを実施しております。

- 必要指標の整理と、エクセルベースでの管理会計資料の整備(製造業様)

- プロダクト別採算の精密計算の提供(IT業様)

- 集計困難な営業員稼働状況をGAS(Google Apps Script)により自動化(サービス業様) 他

管理会計は、企業業績の維持・成長に不可欠な業務です。ご相談やご不安、ご不明点などあれば、↓のボタンから是非お問い合わせ頂ければ幸いです。

お目通しいただきありがとうございました。